2020. 8. 20. 12:57ㆍ모모의 다양한 혜택소개/Momocredit

# 이 게시판은 미국에 거주하고 계시거나, 거주할 계획이 있으신 유학생 분들을 위해 계좌개설에서 부터 신용도 쌓기와 신용카드 관리등의 경험과 정보를 전달하기 위해 작성된 글 입니다.

# 본 게시물은 어떠한 광고도 포함하지 않습니다.

# 컴퓨터 화면에 맞추어 제작하였습니다. 핸드폰으로 접속하시는분들께 불편을 드려 죄송합니다.

# 이 포스팅을 쓰기까지 도움을 주신 마일모아 커뮤니티 선배님들 감사합니다.

5층 - 501호

반갑습니다 모모입니다.

오늘은, 신용점수와, 신용점수 관리에대해 얘기해보려고해요.

이번 포스팅만 봐 주시는 분들도 계실테고,

앞의 과정들을 통해서 신용카드를 만드신 분들,

혹은 다음 신용카드로 넘어가시기 전에 들어오신 분들도 계실거에요.

그리고

이 글을 읽으시는 분들이 공통적으로 가지고 계실 궁금증이 있을것 같아요.

"대체 신용점수가 뭐고, 어떻게 산정되며, 어떻게 높일 수 있을까?"

저도 이 부분에 대해서 궁금했습니다.

그리고 솔직히 말씀드리면 저도 자세히는 몰라요.

아직 차나 집에 대해서 Loan 을 받아본 적 없어서 (월세..ㅠㅠ)

크게 신용점수를 신경써야 하는 일이 없었거든요.

하지만 그렇기 때문에 지극히 초보의 관점에서 쉽게 설명드릴 수 있을것 같아요.

자,

크레딧 (신용) 이라고 하는것은 왜 중요할까요?

아래 층에서 예를 한번 들었던 것 같아요.

너무 쉬운개념이지만 다시한번 말씀드려볼게요.

어느날 길을가다가 한번도 만난적없는 사람이 다가와서

"나 1000만원만 꿔줘! 매달 50만원씩 20개월에 걸쳐서 값을게!"

라고 말했어요. 그리고 어느날은 가장 친한 친구가 저한테 와서 똑같은 말을 해요.

이 친구는 저랑 같은 아파트에 살고있고, 일전에 몇번 빌렸던 돈을 제 시간에 값았던 적이 있는 친구입니다.

여러분은 누구에게 돈을 빌려주시겠어요?

(사실 저라면 아무한테도 안빌려주)

만약 둘 중 누구한명한테 빌려줘야 한다면, 저라면 저랑 안면도 있고, 빌려간 돈을 제때 값은 기록이 있는

친구한테 빌려줄 것 같아요.

이것과 비슷한 원리에요.

은행입장에서 신용카드란 돈을 빌려주는것이고

저희는 카드회사의 돈을 한달동안 사용하고, 매달 약속된 시점에 저희돈으로 그 돈을 값는거에요.

신용기록도 짧고, 늦게 낸 기록도 있으며, 카드를 자주 만들고 해지한 사람에게

카드회사에서 돈을 빌려주고 싶을까요?

절 대 아니에요.

그렇기 때문에 일부 신용카드 회사에서는 엄격한 기준을 적용하기도하고,

만들어 주더라도 이자율을 높이기도 하고, 카드한도를 낮추기도 하는 등,

개개인의 신용도에 따라 자체적인 정책들을 시행하고 있는겁니다.

그런데 이게

사실 저희 입장에서는

복잡할게 없어요.

처음부터 어렵게 생각하면 한없이 어렵습니다.

기본 원리는 딱 하나에요!

"크레딧 카드를 사용한다 -> 제시간에 지불한다."

조금만 덧붙이자면

"크레딧 카드를 (오래) 사용한다 -> 제시간에 (사용금액전부) 지불한다."

이렇게 될 거에요.

즉, 카드를 만들었으면 그 카드를 해지하지 않고 되도록 오래, 그리고 연체없이 그달 쓴 금액을 전부 지불해주기만 하면 신용도는 자연스럽게 올라가는거에요.

내가 현재 가지고 있는 소비한도를 넘어서 값지 못할정도의 소비만 하지않으면,

매달 같은날짜에 신용카드 금액을 내기만 하면 되는거죠.

핸드폰을 슥 바라보고, 손으로 몇번 클릭하면, 신용도는 자연스레 오르는거라구요.

참 쉽죠?

자, 이제 다음으로 넘어가 보겠습니다.

이 신용도를 객관적인 지표로 나타낸 것이 'Credit Score' 바로 신용점수에요.

이 신용점수를 받기 위해서는 SSN 이 꼭 필요해요.

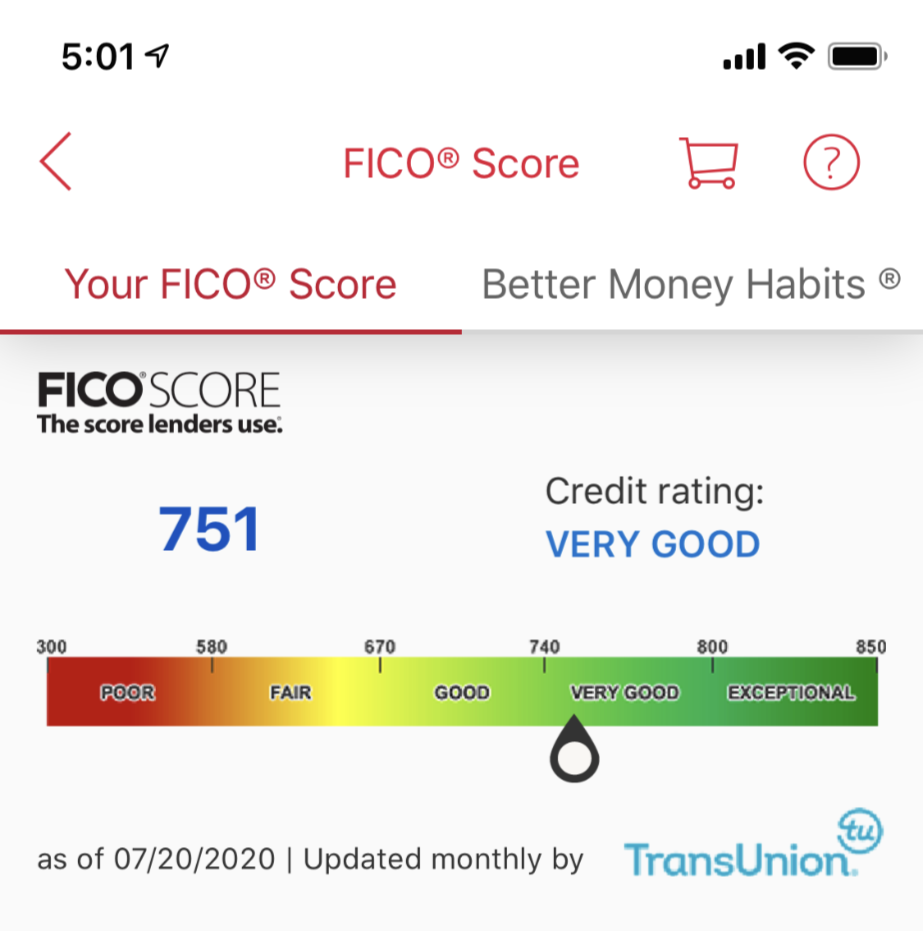

신용점수는 최소 300 에서 최대 850 점으로 점수에 따른 기준표는 아래와 같아요.

이러한 점수를 FICO Score 라고 불러요.

FICO 는 신용평가제도를 만드는 회사이고, 이러한 제도을 이용하여

신용평가 (Credit Report) 를 제공하는 회사들은 따로 있습니다.

대표적으로 Equifax, Experian, Trans Union 이렇게 3개가 있어요

신용카드 회사들은 이 세 회사의 신용평가 리포트를 활용하는거죠.

각 회사마다 측정하는 방법이 내부적으로 조금씩 다르기 때문에,

실제로 신용점수를 봤을때 세 군데 회사에서 말하는 점수가 조금씩 차이남을 알 수 있어요.

여러분 자신의 FICO Score 를 알고싶으시면

이용하시는 은행 어플이나, 웹 페이지에 들어가시면 쉽게 확인하실 수 있습니다.

예를들어 저같은경우는 BOA, AMEX, Chase 에 모두 신용카드를 보유하고 있어요.

그 중 Amex 와 BOA 어플에 들어가면,

이렇게, 현재 신용점수와, 그 점수에 반영되는 요소들을 확인하실 수 있으세요.

크레딧 카드 회사마다 보여주는 점수는 다를거에요. 각각 다른 신용평가 회사를 이용해서 그렇습니다.

Discover, BOA 와 Chase 의 경우 Trans Union 을 이용하고있고,

American Express 의 경우는 Experian 을 이용하고 있어요.

이 점수들을 한꺼번에 볼 수 있는 좋은 어플이 있는데 바로

Credit Karma

라는 어플입니다.

다운받으시고 가입하시면 이런 화면을 보실 수 있어요.

여기서 대략적인 FICO Score 와 Credit Reporrt 를 보실 수 있습니다.

또한 가입해두시면 크레딧에 변화가 생길때 알람 (혹은 이메일) 이 오니 꼭 가입해두시는것을 추천드려요.

자 여기까지 미국의 신용점수 제도에 대해 설명드렸어요.

사실 FICO Score 에도 종류가 여러가지고

깊게 들어가면 공부할게 더 많겠지만

일단은 이정도로 충분하다고 생각해요!!

다음 포스팅에서 신용점수 관리 방법에 대해 말씀드릴게요!

감사합니다!

- 궁금한 사항이 있으시거나, 더 자세한 정보를 듣고싶으시거나, 미국 신용카드 혹은 재태크에 대해 이야기 나누시고 싶으시면 모모크레딧 단체카톡방 으로 편하게 들어와주세요! 새로운 포스팅이 올라갈 오픈채팅에 말씀드립니다!

- 모모크레딧 단체카톡방 은 전체공개방 입니다. 들어오실때 카카오톡 프로필이 아닌, 익명 프로필로 들어와주세요!

'모모의 다양한 혜택소개 > Momocredit' 카테고리의 다른 글

| [Momocredit-09] 포인트게임의 시작 - 신용카드회사와 포인트의 종류 (1) | 2020.08.20 |

|---|---|

| [Momocredit-08] 미국에서 신용점수 (FICO Score) 관리하기 (4) | 2020.08.20 |

| [Momocredit-06] 미국에서 신용카드 (Credit Card) 선택방법 - 3 (SSN 로 신용카드만들기!) (5) | 2020.08.20 |

| [Momocredit-05] 미국에서 첫 신용카드 (Credit Card) 선택방법 - 2 (SSN 없이 신용카드만들기 2, 데빗카드 그만사용하자!) (0) | 2020.08.20 |

| [Momocredit-04] 미국에서 첫 신용카드 (Credit Card) 선택방법 - 1 (SSN 없이 신용카드만들기) (7) | 2020.08.20 |